高リスク?ヘッジファンドの仕組みや実情~おすすめ国内ファンドまで紹介

本サイト管理人の金咲ババロアです!

近年、高額資産運用法としてよく目にするようになったヘッジファンド。

元々富裕層内での口コミで回っていた金融商品だったこともあり、調べてみてもその情報はあまり多く出回っておりません。

そこで今回はそんなヘッジファンドとは一体何なのか?その実態から利用するメリット・デメリット、個人投資家でもアクセスできる国内ファンドまでをまとめて紹介します。

これから、ヘッジファンドでの資産運用を検討したい方は必見です。

この記事で分かること

- ヘッジファンドとは何か?その意味と歴史

- 投資信託との違いからその実態を理解しよう

- ヘッジファンドで資産運用をするメリット・デメリットを把握

- ヘッジファンドの購入方法を網羅

- 個人投資家向けおすすめ国内ヘッジファンドをまとめてチェック

ヘッジファンドとは?意味とその歴史

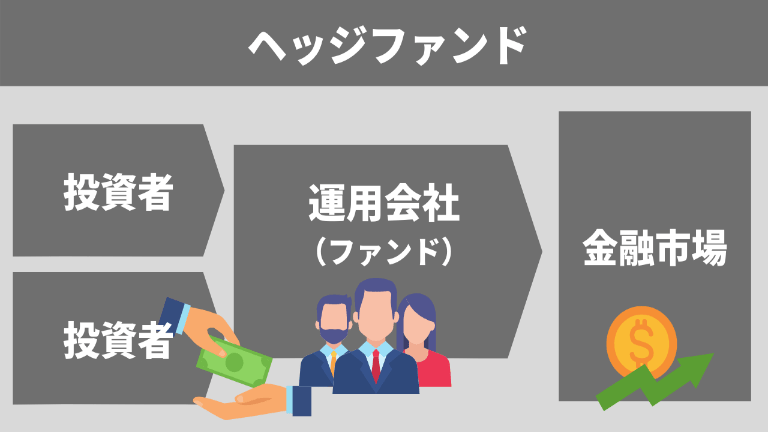

ヘッジファンドとは、顧客から集めた資産を複数の金融商品へ投資し利益還元を行う金融商品のこと。

投資信託などの大衆向けファンドと異なり、少数の投資家からまとまった資産を集め高度な運用手法を用い高いリターンを生み出すことを目的とします。

その歴史を遡ると、米国作家・社会学者のアルフレッド・ジョーンズ氏が1948年に米国のビジネス雑誌フォーチュン紙に投資動向関連記事の執筆を行っていた時に、独自の運用手法でファンドの投資運用を初めたことが起源とされています。

ジョーンズ氏は、自己資金と資金調達を行って手に入れた合計約10万ドル(現在のレート日本円で1000万円程)を元手に、株の売り(ショート)と買い(ロング)を組み合わせて投資リスクを最小限にする投資戦略を確立しました。

その後、ジョーンズ氏は自身の投資組織の構造を合名会社から合同会社へ変更しファンドとして本格的に運用を開始し、運用者へ20%の成功報酬を追加。同氏のファンドは現在のヘッジファンドの投資戦略、報酬制度のベースとなりました。

ヘッジファンドはどんな人が利用しているの?

皆さんの周辺にヘッジファンドへの投資を行っている人は、そう多くないかもしれません。その理由としては、ヘッジファンドには以下のような高い投資のハードルがあるからです。

| 最低投資額のハードル | 最低投資額は最低5000万円~1億円程から |

|---|---|

| 情報収集のハードル | 投資手法流出防止の観点から、情報公開に制限がある |

| 購入方法のハードル | 対面での面談が必須となっているファンドが多い(ネット購入不可) |

ネット上で月々5000円程の少額から購入できる投資信託などと異なり、投資の手軽さという意味ではかなり投資のハードルが高い金融商品と言えます。

よって実際にヘッジファンドへの投資を行っているのは、機関投資家(生命保険会社や政府系金融機関など)や富裕層などがメインとなり、基本的には富裕層や金融業界のコミュニティー内での内輪ビジネスという意味合いが強いのが実際のところです。

準富裕層向けのヘッジファンドの誕生

しかし、最近では金融の大衆化に合わせヘッジファンド各社では投資家のターゲットを準富裕層まで広げたより投資のハードルが低い商品の運用を始めました。

最低投資額5000万円~1億円と言われていたヘッジファンドですが、この準富裕層向けファンドであれば最低1000万円程~と比較的少額からハイレベルな運用を実現できます。

投資信託との違いからその概要を理解

国内外の富裕層を中心として利用されているヘッジファンド。

お金や時間に厳しい富裕層たちが、ネット上で少額から簡単に購入できる投資信託を差し置いてあえて投資に時間とまとまった資本が必要なヘッジファンドへ投資を行う理由は何なのでしょうか。

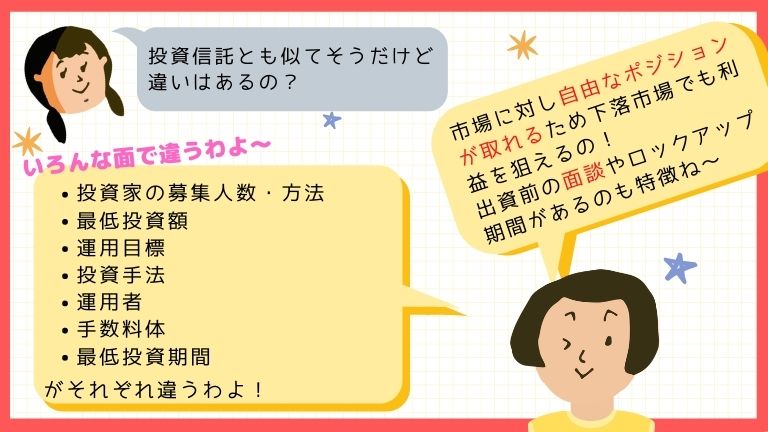

その答えを探すために、以下投資信託とヘッジファンドを6つの項目で比較してヘッジファンドの概要を理解します。

| 比較項目 | ヘッジファンド | 投資信託 |

|---|---|---|

| 最低投資額 | 最低1000万円程から | 月々1000円程から |

| 運用目標 | 絶対収益 | 相対収益 |

| 投資手法 | 多種多様 | 基本的にはロング(株の買い)のみ |

| 運用者 | 成功報酬制で雇われた金融のプロ | 固定報酬制で雇われた運用会社内のプロ |

| 手数料体系 | 成功報酬 | 固定報酬 |

| 最低出資期間 | 最低3ヶ月~半年が過ぎてから解約可能 | いつでも解約可 |

1.投資家の募集人数・方法が違う

| ヘッジファンド | 証券会社を通さずに、直接50人未満の投資家を募集する(私募) |

|---|---|

| 投資信託 | 証券会社などを通し、不特定多数の投資者を募集する(公募) |

ヘッジファンドの場合は「私募」といい、証券会社を通さずに直接50人未満の少数の投資家を募集します。

相手にできる投資家数に限りがある為、基本的には富裕層内での口コミだけでほぼその枠は埋まってしまいます。

しかし最近は合同会社としてファンド運営を行うことにより、多くの投資者を相手にするファンドも存在します。

2.最低投資額が違う

| ヘッジファンド(準富裕層向け) | 最低1000万円~(例:GFマネジメント) |

|---|---|

| 投資信託 | 月々1000円程~(例:イオン銀行) |

少数の投資家を相手にするヘッジファンドが、ある程度市場に対してインパクトのある投資を行おうと思うと1人の投資家からまとまった投資額を集める必要があります。

先述した通り有名ヘッジファンドの場合は最低投資額が億を超えることもありますが、近年その数を増やす準富裕層向けファンドの場合最低1000万円程からと場合によっては個人投資家でもアクセスが可能です。

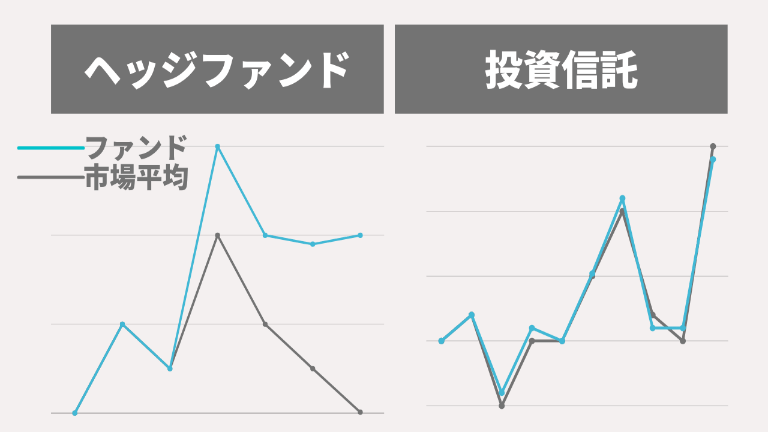

3.運用目標が違う

| ヘッジファンド | 市場の値動きに関係なく常に利益を出せるよう運用する(絶対収益) |

|---|---|

| 投資信託 | 市場の値動きに合わせた、または市場平均値を超える運用を行う(相対収益) |

ヘッジファンドの運用は絶対収益型で行われ、下落市場でも上昇市場でも常に一定のリターンが出るようにファンドの運用を行います。

反対に投資信託の場合は相対収益型で運用が行われ、市場平均などのベンチマーク(競争相手)を設定して常にベンチマークに勝てるようファンド運用を行います。

よって株価平均値がマイナス10%の際に、投資信託では損失をマイナス5%に抑えられれば運用目標は達成です。

その点ヘッジファンドの場合は、市場の値動きに関わらず事前に決めた収益目標を常に超えられなければ運用成績が評価されることはありません。

4.投資手法が違う

| ヘッジファンド | 多種多様な運用方法を駆使 |

|---|---|

| 投資信託 | 基本的にはロング運用(株式を安く買い高く売る) |

先述した通り市場の値動きに関係なく常にプラスのリターンを出さなれけばならないヘッジファンドは、株式のロング運用(株式を安く買い高く売る)だけで運用していては市場の値動きの影響を正面から受けてしまいます。

そこでヘッジファンドは、ショート運用(株式を借りて高く売り、値下がりをしたら安値で買い戻す)やマーケットニュートラル(ショートとロングを組み合わせる)などを利用し、積極的にな投資リスク軽減や下落局面での利益獲得に望めます。

5.運用者が違う

| ヘッジファンド | 成功報酬ベースで雇用された金融のプロ |

|---|---|

| 投資信託 | 固定報酬ベースで雇用された運用部社員 |

特に国内投資信託の場合は新卒で金融機関に入社し、会社員として勤めながら経験を積み運用部署へ配属された社員さんがファンド運用を担当するケースが多いのが事実。

その点ヘッジファンドの場合は国内外の金融機関で経験を積み、より多くの経験と報酬を求め成功報酬ベースでヘッジファンドに雇用された金融のプロが運用を担当します。

報酬体系の面でも結果を出さないとまとまった報酬を得られない環境下で運用を行ってもらえるという点は、投資者目線では安心材料の一つになりえますよね。

6.手数料体系が違う

| 投資信託 | 運用額に対し毎日固定で運用手数料が発生 |

|---|---|

| ヘッジファンド | 運用で出た利益に対し報酬が発生する成功報酬メイン |

運用者の給料形態と同様に、ヘッジファンドのメインの手数料は成功報酬。運用で出た利益に対し、20%程が報酬として発生します。

反対に投資信託の場合は、運用額に対し運用手数料が発生する固定報酬制。こちらは運用成績の良し悪しに関わらず、マイナスが出ても固定で発生します。

7.最低投資期間が違う

| ヘッジファンド | 最低3ヶ月~半年程の投資が必要 |

|---|---|

| 投資信託 | いつでも解約可能 |

ヘッジファンドの場合はロックアップ期間といい、投資開始から解約可能になるまでに最低3ヶ月~半年程の期間が設定されていることが多いです。

また、投資に関しても募集期間が決められており、年中どのタイミングでも投資を受け付けて貰えるわけではありません。

なぜロックアップ期間があるの?

投資家一人ひとりの出資額が高額なヘッジファンドの場合、投資者の出入りが重なるとファンドの運用額が定まらず戦略通りの運用ができないため、ファンド側で出資・解約の受付タイミングをコントロールしています。

利用するメリット・デメリット

ここまで、両方とも投資をプロにお任せできるヘッジファンドと投資信託を比較して見てきました。

以下、資産運用にヘッジファンドを利用するメリット・デメリットを整理し、投資にヘッジファンドを利用するのがおすすめなのはどのような方なのかを見ていきましょう。

- 市場の下落市場から資産を守ることが出来る

- いかなる時もプロの力で貪欲に利益獲得に望める

- 手数料体系に無駄がない

- 運用に手間暇がかからない

資産運用にヘッジファンドを利用する一番のメリットは、下落市場でもしっかり資産を守りながらの運用も期待できること。

長期投資を行えば市場の波に乗っていれば、一時的に下落相場で資産がマイナスになってもじっくり待てば来たる上昇相場で資産額の回復が見込めることが多いです。

引用:楽天証券 日経平均株価

しかし、数万円の資産であればともかく1000万円の資産運用となればマイナス5%でも50万円の含み損。

そういう意味では、投資初心者でも投資のプロの力で常にマイナスを出さず、腰を据えコストパフォーマンス良く高額資産を運用していけるのは、資産運用にヘッジファンドを利用する大きなメリットであると言えますね。

- 出資前にファンド側の人間と面談をする必要がある

- 運用会社が破綻する可能性がある

- 最低投資額が比較的高額

- ロックアップ期間が設定されている

ヘッジファンドに投資する際には、投資に手軽さを感じられない点は投資するデメリットになりえます。

投資信託などはネット上で少額から購入が可能であるにも関わらず、ヘッジファンドの場合は対面での面談、高額な最低投資額や最低3ヶ月ほどのロックアップ期間(最低投資期間)が設定されている点は負担に感じる人もいるでしょう。

しかし、まとまった最低投資額、ロックアップ期間に関しては、ファンドの運用資産額を安定させ事前に練り込んだ運用戦略を実行しきるためであり、いたずらに投資者を困らせるために設定されたものではない点は理解しておきたいですね。

ヘッジファンドでの資産運用がおすすめな人

ここまでの内容を踏まえ、資産運用にヘッジファンドの利用がおすすめな方は以下の通り。

- 下落相場でも資産を減らさず積極的

- 投資先の内容をとことん理解してから投資したい

- 1000万円クラスのまとまった資産運用を検討している

- ご自身の望む投資を実現できそうなファンドに出会えた

まず、最低1000万円程の最低投資額の壁を超えられた上で、手元の資産を守りながらも積極運用したいという方は投資先として検討の価値があるでしょう。

更にファンドとの対面面談の場で投資先ファンドの説明をファンド側の人間からじっくり聞いて、投資を始めたいという方にはおすすめできる投資法です。

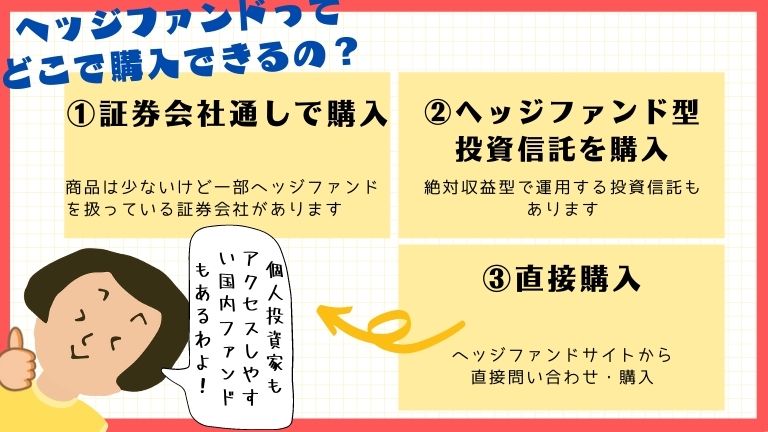

ファンドの購入方法

ここまでの内容を踏まえ、これからヘッジファンドで資産運用を始めたいという方のために以下日本国内で個人投資家がヘッジファンドを購入する方法を3つまとめてみます。

1.証券会社を通して購入する

証券会社の中には、一部ヘッジファンドの取り扱いがあるものが存在します。アクセスできる商品は少ないですが、店舗の近くにお住まいの方は相談をしてみても良いでしょう。

- 立花証券

- 三田証券

- ヘッジファンド証券

しかし、ここでの証券会社は販売会社であり、ファンドの運用会社は別に存在します。商品購入の際のマージンなどが投資コストとして発生する点は考慮が必要です。

2.証券会社でヘッジファンド型投資信託を購入する

また、投資信託の中にはヘッジファンド型と呼ばれ絶対収益型での運用を行うものがあります。

- ノムラ・グローバルトレンド

- ロボット戦略 世界分散ファンド

- AI日本株式オープン(絶対収益追求型)

運用自体はベンチマーク(運用の競争相手)を定めず市場の値動きに影響を受けにくい運用を目指します。

しかし、不特定多数の投資者を相手にするため使える運用手法に限界がある点、手数料体系は固定報酬で運用成績の良し悪しに関わらず運用益に対し運用手数料が発生する点は覚えておきましょう。

3.ヘッジファンド運用会社から直接購入する

こちらは、ヘッジファンド運用会社のサイトから直接問い合わせをして直接購入する方法です。

面談やファンドとのやり取りに手間がかかりますが、ファンドの運用側との直接契約となり販売会社などから中貫きコストが引かれることなくコストパフォーマンス良く運用できます。

高額資産の運用には検討の価値大いにあり

ここまで、ヘッジファンドとは何か?投資するメリットデメリットから、日本で投資できる国内ヘッジファンドまでまとめて紹介してきました。

数百万円ならまだしも1000万円を超える高額資産の運用となると、複数の投資先へ分散させその後の確認、管理に膨大な手間と時間がかかります。

その点ヘッジファンドを利用すれば、まとまった資産を預けるだけであとは投資のプロにまるまるお任せできるのは投資者目線で嬉しいですよね。

基本的にヘッジファンドの面談は無料で受けられるので、高額資産の運用をお考えの方は一度投資の勉強も兼ねて話を聞いてみることで運用のアイデアが膨らむかもしれません。

2024年最新の資産運用おすすめランキングを徹底解説します。 昨今のインフレや年金不安から、多くの初心者投資家が資産運用に関心を持っています。 ただし投資信託やETF、株式投資など、商品の選択肢が多すぎて何から始めれば良いのか迷[…]