本サイト管理人の金咲ババロアです!

保険に対して「もしもに備えて加入するもの」と認識している人も多く、「保険で資産運用なんてできるの?」とお考えの方もいらっしゃるかと思います。

しかし、実は保険を資産運用として活用することもできるんです。

とは言っても全ての保険が資産運用の対象となるわけではありません。

この記事ではどんな保険が活用できるのか、資産運用に保険を活用する際のメリット・デメリットなどを解説していきます!

この記事で分かること

- 資産運用に活用できる保険の種類

- 保険で資産運用するメリットデメリット

- おすすめの商品

資産運用ができる保険って何があるの?

先ほども述べた通り、全ての保険が資産運用として活用できるわけではありません。

そこでまずは、保険が資産運用に使える理由と、どのような保険が該当するのかを紹介しますね。

そもそも保険には、

- 貯蓄型

- 掛け捨て型

の2種類があり、ここでいう資産運用が可能な保険とは「貯蓄型」のことを指します。

では、「貯蓄型」の保険とはどんなものなのでしょうか?

貯蓄型保険とは?

保険満了時や保険解約時にお金を受け取ることができる保険商品のこと。

貯蓄型保険にもいくつかの種類に分かれるのですが、ここでは代表的な4つの貯蓄型保険についてご紹介しますね。

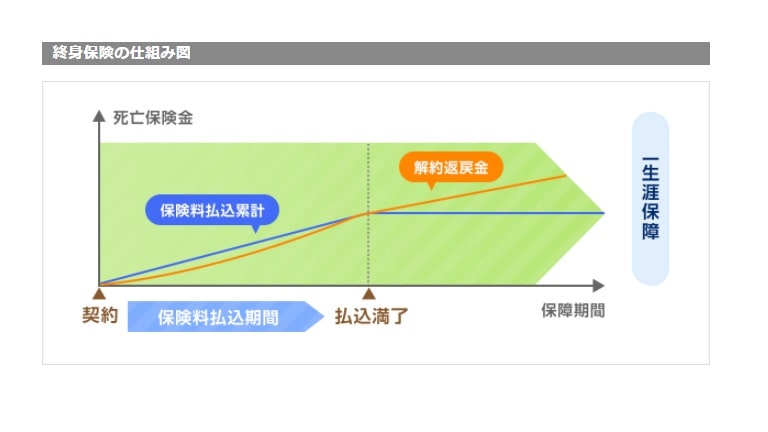

1.終身保険

引用:価格.com

終身保険は被保険者は亡くなった時、または高度障害になってしまった時に保険金が支払われます。

一生涯保証が続く保険であるため、保障期間が決まっている保険に比べると保険金が高い保険商品です。

保険料の支払期間は一生涯とする終身払いタイプ、一定の年齢で支払いを区切るタイプから選ぶことも可能。

終身保険を解約すると解約返戻金を受け取ることができますが、保険料払込期間の終了前に解約してしまうと解約返戻金が払込保険料を下回って損をしてしまうこともあるため注意が必要です。

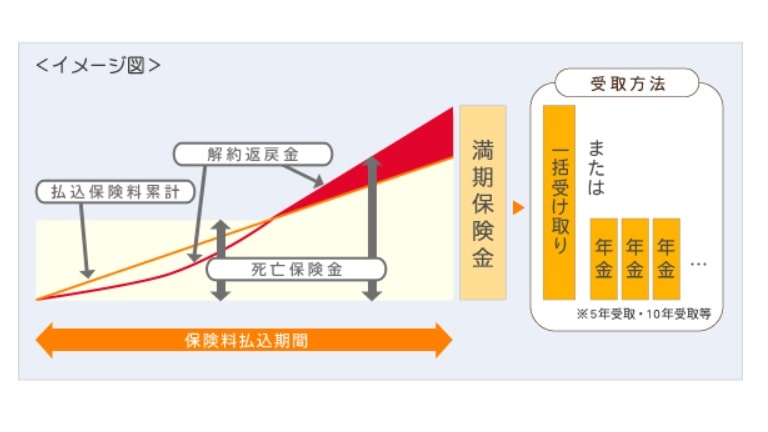

2.養老保険

引用:福岡銀行

養老保険は、満期までに被保険者が亡くなった場合には「死亡保険金」が、満期までに生存していた場合には死亡保険金と同額の「満期保険金」が受け取れる保険商品です。

保険期間を設定することができるため、例えば定年退職と同時に満期を迎える設定にすると、死亡保険で万が一に備えながら、定年後には満期保険金を生活費などに充てることが出来ます。

ただし終身保険と同様に満期になる前に解約をしてしまうと、受け取れる解約返戻金が払込保険料を下回ってしまうこともあるので要注意です。

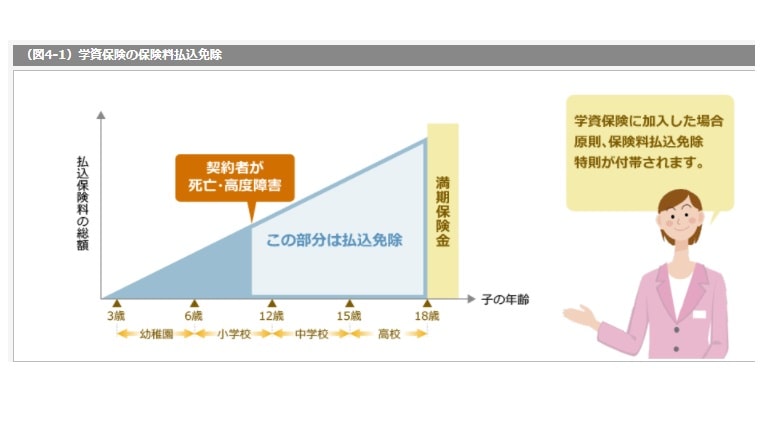

3.学資保険

引用:価格.com

学資保険とは、子供の教育費を得るための保険商品。

満期の年齢を18歳や20歳などに設定して、満期を迎えると学資保険金が受け取れます。

また、保険料を支払っている途中に契約者が亡くなってしまった場合、その後の保険料の支払いは免除されますが、保障は継続されるため、子供のいる家庭にはとても魅力的な保険ですよね。

学資保険加入には「0歳から6歳」まで等、加入可能な年齢を制限している会社もあるため、加入を検討している人は事前に確認しておきましょう。

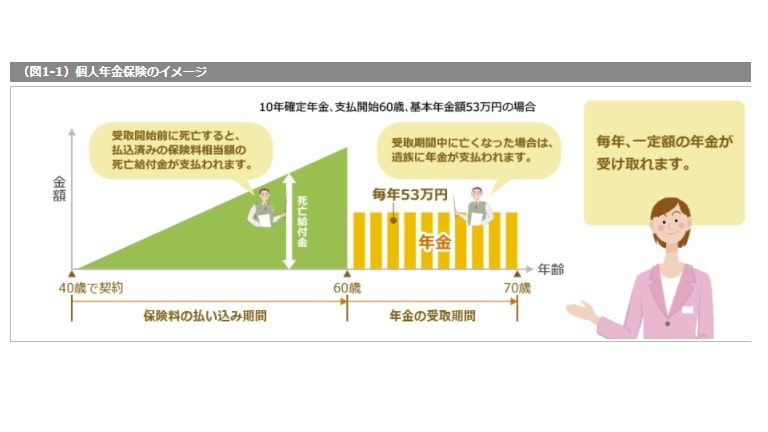

4.個人年金保険

引用:価格.com

個人年金保険は老後資金を準備するための保険。

60歳、65歳など契約時に設定した年齢になると年金を受け取ることが出来ます。

個人年金には終身年金タイプや、有期年金タイプ、確定年金タイプの大きく3種類があります。

| 終身年金 | ・契約者が死亡するまで生涯にわたって年金を受け取れる |

| 有期年金 | ・契約者が死亡するまで一定期間年金が受け取れる |

| 確定年金 | ・契約者の生死に関わらず一定期間年金が受け取れる |

保険で資産運用をするメリット4選!

「保険で資産運用ができることは分かったけど、保険で資産運用するとどんないいことがあるの?」と思ってる方もいらっしゃるかもしれません。

そこで続いては、資産運用の他の種類とは少し違った、保険ならではのメリットについて1つずつ見ていきましょう!

初心者でも簡単!専門知識が不要

まず保険の大きなメリットに、初心者でも始めやすいという点があります。

株式投資や投資信託といった他の投資商品に比べると、保険はCMなどで目にする機会も多いため、多くの人にとって馴染みのある商品と言えるでしょう。

また、保険に加入した後に投資家がすることは毎月の保険料金を支払うぐらいで、あとは保険会社に任せることが出来るため、特別な投資知識が不要なのもハードルが低い要因の一つです。

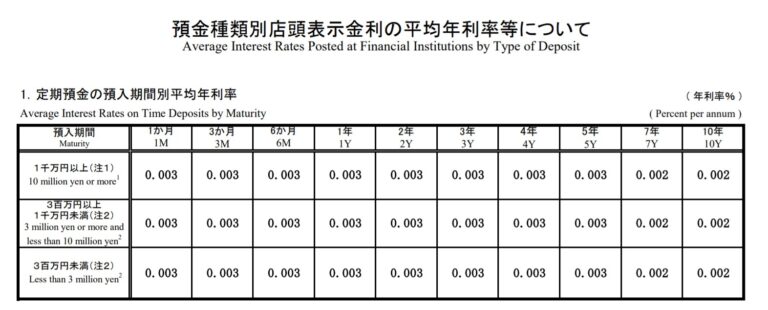

定期預金に比べて利回りが高い

近年は超低金利で、定期預金の平均年利率は年0.003%と、非常に低くなっています。

引用:日本銀行

例えば、仮に100万円を0.003%の預けた場合に一年で得られる利子は、約30円ほど(税引き前)。

一方保険の場合、加入期間が長いほど返戻率が上昇し、定期預金と比べると利回りが高くなる傾向にあるため、預金で寝かせておくよりも効率よく資産運用できるでしょう。

何かあったときに保険料を受け取れる

保険で資産運用をする際、もしものことがあった場合に保険金を受け取れるのも大きな魅力でしょう。

既出の通り定期預金などでお金を貯めていても、超低金利のこのご時世何年たっても口座内のお金は増えず、いざという時も預金分しかお金を得られないため、特に貯め始めの時期には手元にお金がなくて困ってしまう可能性も生じえます。

その点、保険に入っていれば何かあったときに加入期間が短くても契約通りの保険金を受け取ることができるため、安心ですよね。

保険会社が破綻しても資金が守られる

「契約を結んでいた保険会社が破綻したら契約は消滅しちゃうの…?」そんな不安を抱えている方もご安心ください。

「生命保険契約者保護機構」により責任準備金等の9割までが補償されます。

保険会社に何かトラブルが起こっても一定の契約者保護を受けられる点は安心材料になりますよね。

保険で資産運用をするデメリット3選!

続いて保険で資産運用をするデメリットをご紹介します。

メリットだけでなくデメリットもしっかり理解したうえで、ご自身との適正をチェックしたうえで保険に加入するのがおすすめです。

高額な保険料を長期間支払わなければならない

一般的に、掛け捨て型の保険に比べて貯蓄型の保険料は高額となっています。

例えば、ソニー生命の保険を見ていきましょう。

ソニー生命の終身保険は保険金額を1,000万円とした場合、月々の保険料は以下の表の通り。

引用:ソニー生命

一方、定期保険で解約返戻金がないプランで契約をすると以下の通り上記保険料よりも月々の支払が低額で済みます。

引用:ソニー生命

表を見比べただけでも貯蓄型保険の方が保険料が高額であることが分かりますよね。

更に、重ねてですが保険料払込期間が完了する前に解約してしまうと元本割れしてしまう可能性もあるため、保険に加入する時には、高額な保険料を長期間払い続けられるのかじっくり検討するようにしましょう。

運用利回りが低い

先程メリットの部分で定期預金よりも保険の方が利回りが高いと述べましたが、株式投資や投資信託など他の投資の種類と比べると保険の運用利回りはどうしても劣ってしまいます。

どのくらい違うのか、実際に運用した時の例を比較して見てみましょう。

例えば様々な終身保険ランキングで1位にランクインする人気保険のオリックス生命「終身保険RISE」の場合、30歳男性が60歳までの30年間、毎月同額の保険料を支払った場合の払込率(返戻率)は以下の表の通り。

引用:オリックス生命

60歳を超えた際の返戻率は109%。具体的な金額でいうと約30万円のプラス。つまり30年間で約30万円の利益が出たということですね。

では他の金融商品では同等の資本金を運用した際、どれ程の利益が出るのでしょうか?

ここでは株式投資・投資信託・ヘッジファンドと比較してみましょう。

※保険料を400万円支払ったと仮定し、資本金を400万円として計算する

| 期待年利 | 得られる利益 (税引き前) | |

| 株式投資 | 5%前後 | 約1728.8万円 |

| 投資信託 | 3%~5% | 3%:約970.9万円 5%:約1728.8万円 |

| ヘッジファンド | 10%~ | 約6979.8万円 |

上記のシミュレーションは30年間期待年利で順調に運用できた場合の金額ではありますが、それでも得られる利益が保険の時とは桁が違うことが分かりますよね。

大きな利益を得たい方は保険だけでなく、他の金融商品もポートフォリオに組み入れる必要があるでしょう。

途中解約すると元本割れの可能性がある

先述した通り、貯蓄型保険においては、ある程度の期間が経たないと返戻金が保険金を上回ることはありません。

そのため、途中解約をしてしまうと元本割れの可能性が出てきてしまうのです。

重ね重ねになりますが、保険で資産運用をする際は満期まで契約を続けることを前提に、ご自身のライフプランと照らし合わせて毎月の保険料を納め続けられるか慎重に検討したうえで始めることをおすすめします。

保険を始める時にチェックすべきポイントとおすすめの商品

それでは最後に、ここまで説明した内容を踏まえて実際に保険に加入する際に具体的に気を付けたいポイントと、おすすめの保険商品をいくつかピックアップしてご紹介します。

ここだけは押さえよう!保険を選ぶ際のポイント2選

既出の通り、保険での資産運用では満期までの契約を前提に加入するのがおすすめ。

そこで、長く加入していられる商品を選ぶためにも以下の2点に注意して商品をチェックしましょう。

1.保険料がいくらか

保険料は毎月支払うものです。

貯蓄型保険は先述した通り掛け捨て型保険よりも月々の保険料が高額、かつ長期間払い続けなければ損をしてしまうリスクがあります。

繰り返しになりますが、現在の収入や将来の収入やライフイベントに伴う支出額なども計算・考慮したうえで、払い続けることができる範囲の保険料を選びましょう。

2.返戻率はどのくらいか

返戻率とは、支払った保険料に対して将来受け取る金額の割合のことを指します。

多くの保険料では加入期間が長くなると返戻率も上がる傾向にあるため、何年後にどのくらいの返戻率になるのかを把握しておくことは重要です。

返戻率が100%を下回っている時に解約すると、支払った額よりも少ない金額しか受け取ることが出来ないため注意しましょう。

返戻率が高いおすすめ商品3選

最後に、参考までに上記で説明したように保険において重要なチェック項目になる

- 保険料

- 返戻率

の観点からおすすめ&人気の終身保険を3つご紹介します。

オリックス生命「終身保険RISE」

保険料が他社の保険と比べて安く、また返戻率も30年経過時点で約110%と高くなっており、保障と貯蓄をバランスよく準備したい人におすすめの商品です。

30歳で契約して60歳までの30年間、保険料を支払い続けた返戻率の変動は以下の通り。

引用:オリックス生命

加入期間が長くなればなるほど、返戻率が高くなっていることが分かりますよね。

マニュライフ生命「こだわり終身保険v2」

こちらの商品は保険料が安いと評判のある保険商品。

また、非喫煙者向けの保険料率を設定していて、保険料を抑えることにこだわっているのも特徴的ですよね。

参考までに実際の保険料・返戻率のシミュレーションは以下の通り。

<30歳男性が60歳まで保険料を支払うケース>

保険金を1000万円に設定する場合:月々の保険料は21,090円

60歳の時点での返戻率:108.8%

返戻率は108%とトップクラスに高く、保険料も他社の保険と比べると安い保険商品となっていますね。

明治安田生命「じぶんの積立」

こちらの商品は常に返戻率が100%以上と、いつ解約しても損をすることがないのが特徴的です。

また月々5000円から積み立てができ、始めやすいことも嬉しいポイント。

引用:明治安田生命

払込保険料類型と返戻率の変動は上記表の通り。

満期で返戻率は103%と先程あげたオリックス生命とマニュライフ生命の保険商品よりは低いものの、損失のリスクがなく安心できるという点でおすすめできるでしょう。

【まとめ】保険はローリスクローリターンの資産運用

さて、ここまで保険での資産運用の仕方やメリット・デメリットをご紹介してきました。

貯蓄型の保険は、定期預金で資産運用をするよりは効率よく、投資知識がなくても気軽に始めることができます。

そのため、初心者の方やローリスクローリターンで資産運用をしたい方は、保険での資産運用もおすすめでしょう。

とは言っても、やはり株式投資や投資信託などその他金融商品と比べると運用利回りが低く、ハイリターンを得ることは難しいのも事実。

保険だけで資産運用するとなると、お金はなかなか増えないため、リスクヘッジも取りながらある程度のリターンが狙える他の投資方法も上手に組み入れるのがおすすめでしょう。

2024年最新の資産運用おすすめランキングを徹底解説します。 昨今のインフレや年金不安から、多くの初心者投資家が資産運用に関心を持っています。 ただし投資信託やETF、株式投資など、商品の選択肢が多すぎて何から始めれば良いのか迷[…]