退職金のおすすめ運用法は個々異なるべき!比較し適切な運用法で投資

本サイト管理人の金咲ババロアです!

退職金を手にしたけれど、そのまま低金利な銀行に預けておくのはもったいない。贔屓にしている銀行からも運用しないかと毎日のようにお誘いの連絡が来るし、退職金を元手に少し投資でもしてみようかな。

そうお考えの方も多いでしょう。しかし、退職金の運用は運用額が高額になりやすく、また老後の大切な生活費という減らせない資産ということもありその運用には慎重になるべきです。

ずばり退職金の運用は始める前に複数の商品を比較・検討し、ご自身にピッタリの投資法で運用するのがおすすめですよ。

そこで今回は、これから退職金運用を始めようとお考えの投資初心者の方向けに退職金の運用を始める前の事前準備からおすすめの運用法、また、退職金を運用するにあたり知っておきたい投資のポイントまでを一挙まとめて紹介します。

この記事で分かること

- まずはここから!退職金運用の事前準備3ステップ

- 初心者向け退職金おすすめ運用法8選

- 失敗談から学ぶ!投資で避けたいポイント3選

- 参考にしたい退職金関連ブログや本のまとめ

退職金運用の事前準備は3ステップ

退職金を運用したいと思ったら先走る気持ちを抑え、まずは以下3ステップで退職金運用の事前準備を行いましょう。

ステップ1.老後の生活費は投資しない

まず、手元の退職金のうちいくらを実際の投資にまわせるのかを考えてみましょう。

令和元年度生活保障に関する調査によると、老後の夫婦2人世帯の最低日常生活費は平均で月22.1万円との結果が出ています。

つまり年間で、265万円程が老後の生活費として必要な計算になります。

60歳~80歳まで生きたと考えると、265万円x20年で最低5300万円程は用意しておきたいですよね。月々5万~10万円ほど支給されるであろう年金を考慮しても、半分の2000万円弱くらいは手元にあると安心です。

また、住宅ローンや借金の支払いが残っている方は当然そちらの支払いが優先です。

負債を全て精算した上でそこから老後の生活費を除き、実際にリスクを取って運用できる資産がいくらあるのかを算出するところから退職金運用はスタートですね。

(参照)

・公益財団法人 生命文化センター 令和元年度「生活保障に関する調査」

ステップ2.退職金運用の目標立てをしよう

運用できる退職金額が把握できたら、続いては投資の目標立ての作業に入ります。

具体的には、

| いくらを(投資額) | 1000万円 |

|---|---|

| 何年間(運用期間) | 10年で |

| なんのために(目的) | 別荘の購入 |

| どれくらい(目標額) | 1500万円(+500万円) |

のような各項目別で明確化します。

投資額を明らかにしておくことで、老後の生活費など減らせない資産まで投資し、投資によって生活レベルに大きな影響が出ることを防止できます。

また、運用目標を明らかにすることで退職金運用のモチベーションアップや、投資の目標額の設定にも役立ちますよ。

さらに、運用期間と目標額を明確化するとステップ3にて自然とご自身の退職金運用にぴったりな金融商品が絞れるでしょう。

ステップ3.目標利回りから適切な運用法を探そう

ステップ2で明らかになった運用額、運用期間と目標額から目標利回りを算出し、適切な運用法を探していきます。

必要利回りは「(投資利益÷投資元本x運用年数)x100」で算出できますが、以下モーニングスター社から出ている金融電卓ツールを利用すると運用額、運用期間と目標額を入力するだけで簡単に算出できますよ。

金融商品はその属性ごとに期待できるリターンが異なり、年4.2%となると以下のような金融商品での運用が考えられます。

- 投資信託(インデックス)

例:野村 外国債券インデックスファンド(年4.56%) - 株式投資(分配金))

例:セブン銀行(配当利回り4.70%)

どうせなら、もっと利回りが高い投資方法で運用したほうが良いのではと思われる方もいるでしょう。

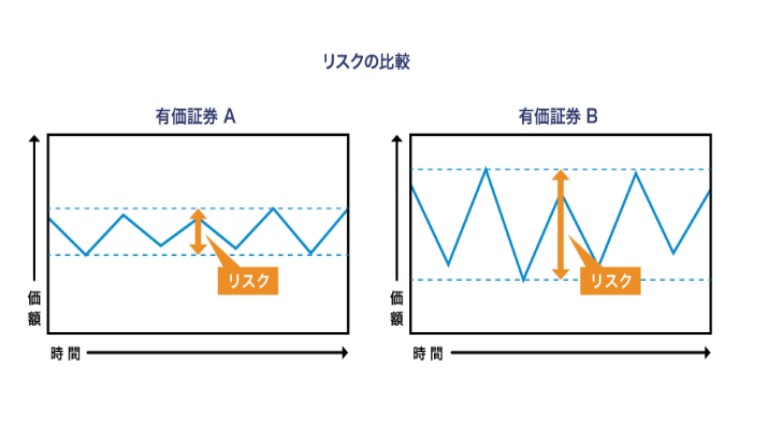

しかしここで覚えておきたいのが、金融商品のリスクとリターンは比例関係にあること。

年50%のリターンを期待できる金融商品に投資をした場合、同時に年50%の損失が生まれる可能性を含んでいることを忘れてはいけません。

ご自身が望むリターンと許容できるリスクを天秤にかけ、釣り合う地点を探せたらもう退職金の運用先探しは終わったも同然ですね。

【期待利回り・リスク別】退職金おすすめ運用法8選!

さて、ご自身の退職金運用で目標にしたい利回りが把握できたところで早速退職金運用におすすめな運用法を8個見ていきます。

立てた目標や、目標利回りに合わせて興味のある項目からぜひ読み進めてみてくださいね。

| 金融商品 | 参考利回り |

|---|---|

| ヘッジファンド | BM CAPITAL:10~20%程(設定来) |

| 投資信託 | インデックスファンドTOPIX(日本株式):8.59%(5年) |

| 株式投資 | 山梨中央銀行:4.29%(配当利回り) |

| REIT(リート) | 日本ビルファンド投資法人:3.22% |

| 不動産投資 | 東京都ワンルームマンション(参照:日本不動産研究所 第39回「不動産投資家調査」):4%程 |

| 個人向け国債 | 個人向け国債(固定3年):0.05% |

| 銀行の退職金向け定期預金 | 東京スター銀行 退職金運用プラン:0.50% |

| 貯蓄型保険 | 不確定 |

1.ヘッジファンド

| 投資難易度 | |

|---|---|

| リターン例 | BM CAPITAL:10~20%程(設定来) |

| 購入方法 | 既存の投資者からファンド担当者の紹介を受けるか、運用会社のホームページから直接問い合わせを行い面談予約を行う。面談後、希望者のみ契約~入金を行い、その後は送られてくる運用レポートで運用状況を確認する。 |

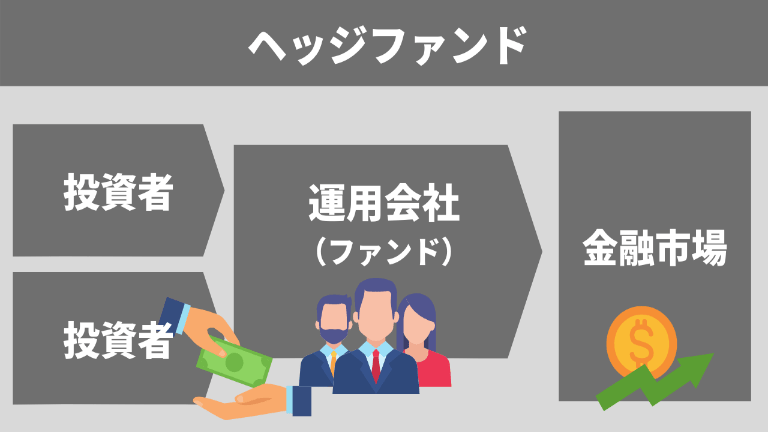

ヘッジファンドとは高額資産の運用を専門とする、プロ向けファンドのことです。

最低1000万円~とその最低投資額は高額ですが、まとまった資産を預けたあとは投資のプロにその後の運用を丸々お任せでき手間いらずで退職金を運用できます。

そんなヘッジファンドは投資家の募集方法や人数に制限がある一方、大衆向けファンドよりも自由な運用が可能となっておりプロの力でリスクを抑えながらも年10%と以上というまとまったリターンに期待できます。

メインの手数料も成功報酬となっており、運用で出たリターンに対し発生するので効率的。運用会社も利益を出さないと報酬が得られない仕組みとなっている点で、本気で運用を行います。

まとまった退職金を丸々1つのファンドに預けたいという方は、コスト面でも無駄がなく投資のプロにハイレベルな運用をしてもらえる点でヘッジファンドの利用を検討しても良いでしょう。

- 退職金を1つのファンドにまとめて預けられる

- 市場の良し悪しに関わらず、積極的に利益を狙いにいける

- 投資する前にファンド側の人間と直接話ができる

- 情報公開が積極的にされておらず、ネット上で情報を得るのが困難

- 利益が出たときには、ある程度まとまった手数料が発生する

2.投資信託

| 投資難易度 | |

|---|---|

| リターン例 | インデックスファンドTOPIX(日本株式):8.59%%(5年) |

| 購入方法 | 販売会社のホームページ、または窓口にて口座開設後に購入~入金を行う。運用開始後は販売会社のホームページで確認できる運用レポート(月報)にて運用状況を確認する。 ※メールや郵送で送られてくる場合もあります。 |

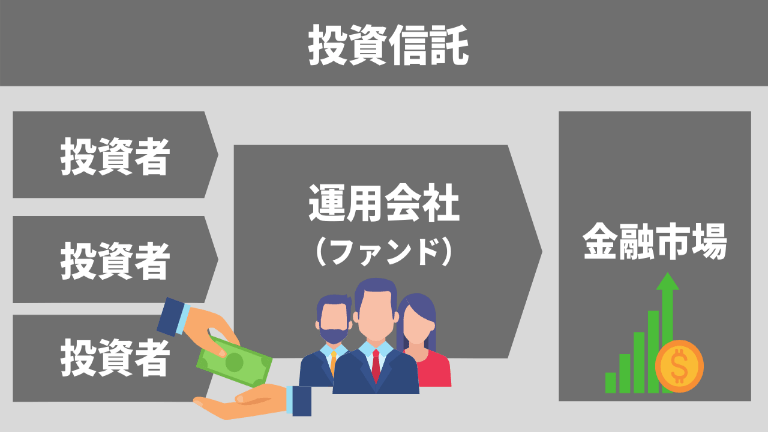

投資信託とは、先述したヘッジファンドと比べより大衆向けに作られたファンド商品です。

投資先やテーマなどの属性ごとに設計されたファンドから投資先を選んで入金するだけで、その後の投資は運用者に丸々お任せできます。

ヘッジファンドと異なり、証券会社でだれでも月々5000円程の少額から投資が可能でネット上でも豊富に情報を得ることができるのは嬉しいですね。

その反面、手数料が運用成績に関わらず運用額に対し固定で発生する点、また不特定多数の投資家を相手にするため厳しい運用規制がかけられており、市場の値動きに合わせた単純運用になりやすい点はリスクとして覚えておく必要があるでしょう。

ヘッジファンドと比べ、退職金運用に手軽さを求める方は投資信託での運用を検討しても良いですね。

- 月々5000円程の少額から投資できる

- 退職金を手間いらずで投資できる

- ネット上で自宅にいながら手続きができる

- 運用でマイナスが出てもまとまった手数料が発生する

- 市場の値動きに合わせた機械的な運用になりがちで、下落市場に影響を受けやすい

eMAXIS Slim 全世界株式(オール・カントリー)

評価: 5eMAXIS Slimシリーズは低コストで運用できることから多くの投資家に支持されており、そんなシリーズ商品の中でも圧倒的な人気を誇るのがeMAXIS Slim 全世界株式(オール・カントリー)。

ファンド一本で国内外の複数ファンドへ手間いらずで資産分散できるのは、オール・カントリーファンドならではのメリットです。

同ファンドは投資家が多くネット上で容易に情報収集ができるので、興味のある方はブログなどの書き込みを確認すると良いですよ。

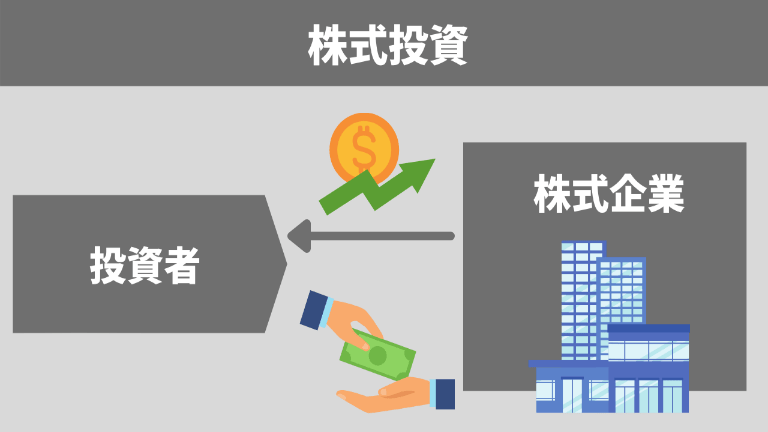

3.株式投資

| 投資難易度 | |

|---|---|

| リターン例 | 山梨中央銀行:4.29%(配当利回り) |

| 購入方法 | 証券会社にて口座開設を行い、入金~銘柄購入を行う。配当金は決算後6~7月に振り込まれるものが多い。 |

まとまった退職金という資金で株式投資を始めるなら、配当狙いでの銘柄選定がおすすめ。

株式銘柄の中には「高配当銘柄」と呼ばれる、企業の利益が投資者に還元される配当金の利回りが3%を超えるようなものがあります。

株式を安く買って高く売る値上がり益目当てで株式投資を行おうとすると、売り買いのタイミングを図らなければならず、かつ売買の手数が増え投資初心者の場合は失敗のリスクを伴います。

その点、配当狙いの投資であれば基本的には株式を購入しあとは長期保有しながら配当金を待つだけと、手間いらずで投資を続けることができます。

また、副産物として決算時には株主優待がもらえるのも、退職金を利用して株式投資を行う大きなメリットと言えますね。

- 自身がよく知っている企業へ直接投資できる

- 長期的に腰を据えてじっくり投資ができる

- 株主優待がもらえる可能性がある

- 配当目的で購入しても、企業業績の悪化などにより値下がりする可能性を含んでいる

- 銘柄選定にある程度の投資の知識と、手間暇がかかる

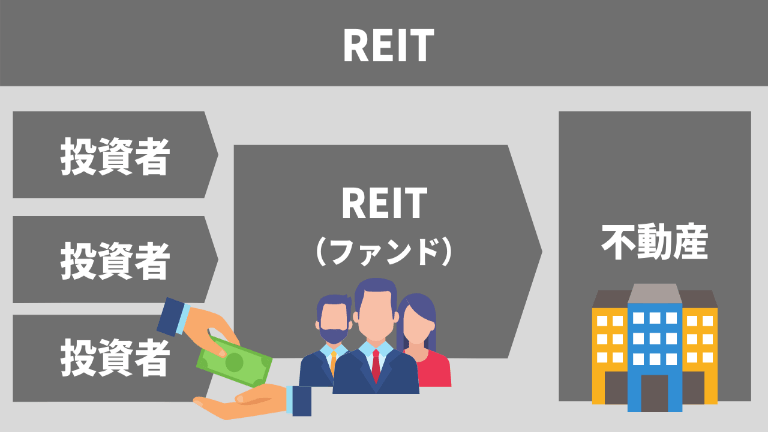

4.REIT(リート)

| 投資難易度 | |

|---|---|

| リターン例 | 日本ビルファンド投資法人:3.22% |

| 購入方法 | 販売会社のホームページ、または窓口にて口座開設後に購入~入金を行う。運用開始後は販売会社のホームページで確認できる運用レポート(月報)にて運用状況を確認する。 ※メールや郵送で送られてくる場合もあります。 |

REIT(リート)とは投資対象を不動産とする投資信託のことで、REITに投資するだけで間接的に複数の不動産へ投資を行うことができます。

退職後に現物の不動産へ投資を行うとローンも組みにくく基本的には数千万円というまとまった初期投資額が必要ですが、REITの場合は最低10万円程という少額から分散投資を行うことが可能です。

また、物件管理の手間などがかからず、かつREIT自体は上場しているので株式のように簡単に売り買いでき、手元の退職金を手軽に不動産で運用したい方にはぴったりの運用方法です。

また、REITの場合は収益の90%以上を投資者に分配すると実質法人税が課税されない仕組みになっているため、投資者への利益還元率が高い投資法である点も投資者目線で嬉しいですね。

しかし、投資の際には災害のリスクなど株式ファンドとは異なるリスクが伴いますので、しっかり付随リスクを理解した上で投資を決めたいですね。

- 手軽に複数不動産へ分散投資ができる

- 投資者への利益還元率が高い

- 上場しているので株式のように、市場で簡単に売買できる

- 災害のリスクなど不動産投資特有のリスクが伴う

- REITの運用法人倒産のリスクがある

eMAXIS Slim 国内リートインデックス

引用:三菱国際UFJ投信 eMAXIS Slim 国内リートインデックスeMAXIS Slim 国内リートインデックスは、東証REIT指数(国内REITの平均値)へ連動するように運用を行う投資信託です。複数のREITを投資対象とし、REIT単体へ投資するより高い分散投資効果を得ることができます。REITに投資したいけれどどのREITに投資すればよいのかわからないという方は、eMAXIS Slim 国内リートインデックスから投資を検討しても良いでしょう。

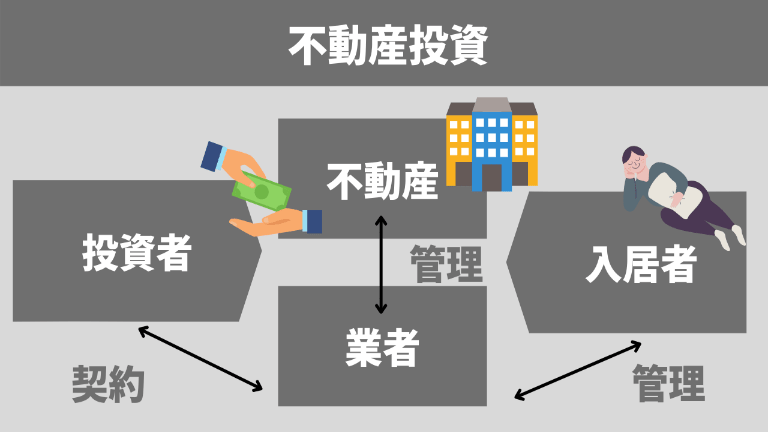

5.不動産投資

| 投資難易度 | |

|---|---|

| リターン例 | 東京都ワンルームマンション(参照:日本不動産研究所 第39回「不動産投資家調査」):4%程 |

| 購入方法 | 不動産投資専門業者を通し、物件の購入~入居者の募集を行う。 |

こちらは少し上級者向けの投資方法となりますが、不動産投資は退職金の運用先として長年選択されている投資法です。

物件の購入~入居まで確認できれば、その後は毎月給料所得のように定期的な家賃収入を得られるのは嬉しいですよね。

投資初心者の方が不動産投資をされるのであれば、ぜひ不動産投資専門業者の利用も合わせて検討されると良いですよ。

手数料はかかりますが、物件の購入~入居者募集、家賃の集金からその後の物件管理などを一括してお任せでき投資失敗のリスクを軽減できます。

また、現物不動産の場合は購入後売らずに自分や家族に住んでもらうこともでき、多種多様な方法で利益獲得、活用できるのは良いですよね。

- 退職後にも定期収入に期待できる

- 高値で売却すれば売買益を得ることもできる

- 購入後に売却したり貸し出すことなく、自身や家族のすみかとすることもできる

- 災害のリスクなど不動産投資特有のリスクが伴う

- 初期投資額やその後の修繕費用にまとまったお金が必要となりがち

- 業者を使わず自己投資しようと思うと、投資の知識と時間が必要となる

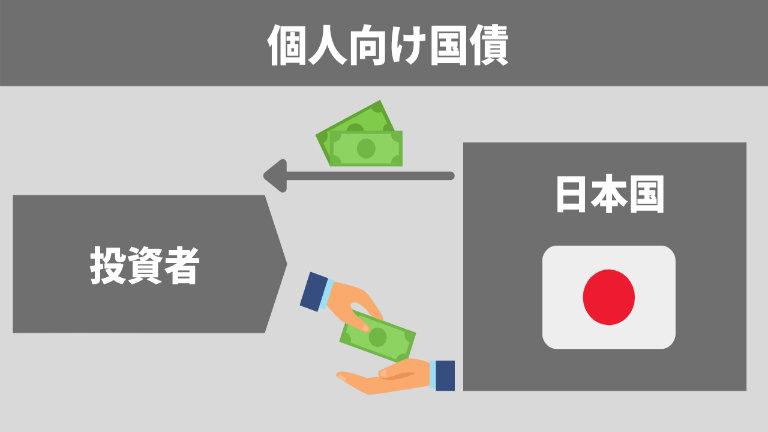

6.個人向け国債

| 投資難易度 | |

|---|---|

| リターン例 | 個人向け国債(固定3年):0.05% |

| 購入方法 | 銀行や証券会社などの窓口やサイト上で購入し、満期を待つ。 |

個人向け国債は国が発行する債券を購入し、国に間接的にお金を貸すことで満期がくれば元本に利息がついて戻ってきます。

利子・元本の支払いが国から保証され、また最低金利とし銀行の定期預金よりも良い0.05%という利率が保証されているのは安心。

そんな個人向け国債には現在実勢金利の動きに応じて半年ごとに金利が変わる変動10年、発行時に設定された利率が満期まで変わらない固定5年・10年の3種類が用意されています。

発行後1年を経過すれば中途換金が可能ですが、解約時は途中換金用の計算式での利率計算となり予定していた利息がもらえない可能性があります。

個人向け国債で退職金の投資を行う際には、手元の退職金の使用時期と合わせてその種類を慎重に選びたいですね。

- 購入したらあとは満期を待つだけと投資に手間暇がかからない

- 最低金利0.05%が保証されていおり、額面上では損をすることがない

- 銀行などで手軽に購入できる

- 他の投資方法と比べて、利回りがかなり低い

7.銀行の退職金向け定期預金

| 投資難易度 | |

|---|---|

| リターン例 | 東京スター銀行 退職金運用プラン:0.50% |

| 購入方法 | 銀行の窓口で購入し、満期を待つ。 |

銀行の退職金向け定期預金とは、退職金運用専用の利率の良い定期預金商品。

退職金の受け取りから1年以内など預け入れにいくつかの条件はありますが、通常の定期預金よりもずっと良い利率で退職金を運用できます。

しかし、多くの商品は3ヶ月満期と超短期での運用ですし、魅力的な金利も実質利回りに直すと微々たるもの。

また、投資信託や外貨預金とのセットプランの場合は定期預金の利率が年6%を超えることもありますが、セット商品の手数料が割高であったりとうまく調整されていることが多いです。

利用の際はその内容をしっかり理解し、退職金の受け取りから本格的な運用を開始する前の隙間時間に利用するなど賢く利用したいですね。

- 退職金を預けるだけと手間いらずで運用できる

- 定期預金で利息が決まっており、額面上では損をすることがない

- 銀行などで手軽に預け入れを行える

- 他の投資方法と比べて、利回りがかなり低い

- 窓口で銀行が儲かる別の運用商品を勧められる可能性が高い

| 銀行名 (地域) | 預入期間 | 金利(年) |

|---|---|---|

| 桑名三重信用銀行 (三重) | 3ヶ月 | 1.60% |

| トマト銀行 (岡山) | 3ヶ月 | 1.51% |

| 広島銀行 (広島) | 3ヶ月 | 1.51% |

| 三重銀行 (三重) | 3ヶ月 | 1.51% |

| みなと銀行 (兵庫) | 3ヶ月 | 1.50% |

| 鹿児島銀行 (鹿児島) | 3ヶ月 | 1.50% |

上記、日本の退職金運用プランの中でも高利率なものをまとめてみました。

重ねてですが、退職金運用プランには、居住地などの預け入れ条件がありますし、基本的には窓口対応となるので上記の地域にお住まいまたは企業に在籍していた方でないと預け入れを行うのは難しいのが事実。

運良く該当の地域におられる方は良いですが、それ以外の方は上記の利率を参考にし近くに上記レベルの利率を誇るプランを用意する銀行がないか探してみると良いですよ。

8.貯蓄型保険

| 投資難易度 | |

|---|---|

| リターン例 | 不確定 |

| 購入方法 | ほけんの窓口や、インターネット上で契約を行う。 |

保険で資産運用?と思われる方もいるかも知れませんが、保険の中にも「貯蓄型保険」と呼ばれる保険に貯蓄機能がついているものがあります。

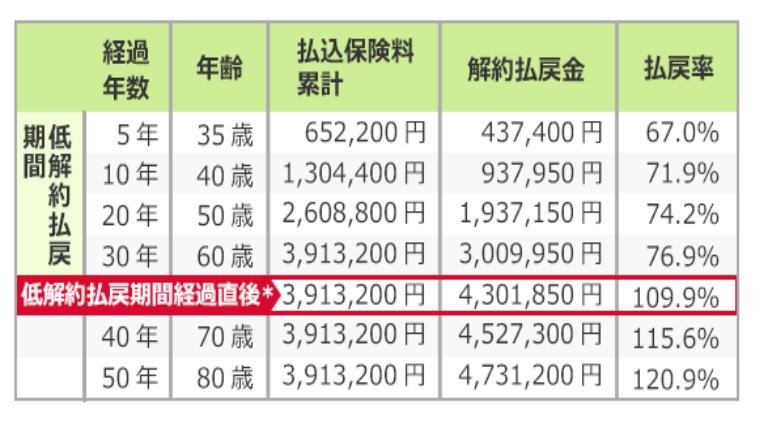

例えば、以下オリックス生命の終身保険ライズという貯蓄型保険に以下の条件で30年間月々1万円弱の保険料を払い込み続ければ、

60歳を超えた段階で、解約時の払戻金が払込保険料累計を超え結果的に資産を増やすことができる仕組みとなっています。

引用:オリックス生命 終身保険ライズ

一見ノーリスクな貯蓄型保険ですが、満期前に解約をしてしまうと元本割れを起こす可能性がありますし、利率も年利に直すと1%に満たないことが多く利用するなら保証と貯蓄目的のみでの利用が良いでしょう。

失敗談から学ぶ!投資で避けたいポイント

さて、ここまでの内容でご自身がどのような方法で退職金運用を行うべきか大まかなイメージが掴めたと思います。

続けて、退職金をどの運用方法で運用するにせよ絶対に抑えておきたい退職金投資で避けたいポイントを3つまとめます。

1.金融機関職員の話を鵜呑みにする

投資のプロを信じて購入したら、下落市場に突入し運用成績がマイナスになったばかりかさらにそこから割高な手数料が引かれ大損。

さらに、提示された定期預金の金利は年利だったが実際は3ヶ月の預け入れだった。

よくあるのが、先述した退職金特別定期と投資信託などの他金融商品との抱き合わせプラン。

一見、退職金受領者のみが特別に購入できるお得な運用商品に見えますが、実際はセット購入ができる投資信託がどれも手数料設定が割高で全然儲からないなんてことも。

中には販売手数料が3%、信託報酬(運用手数料)が2%超えのものもあり、500万円を投資信託に投資した場合投資を始めた段階でマイナス25万円からスタートです。

運用で利益が出れば良いですが、マイナスが出た場合は初年度に25万円以上の損失を生んでしまうことになります。

金融機関の職員さんは、投資に関する貴重な情報を沢山提供してくれるのも事実。しかし、一企業の職員である点で会社の利益を考えた提案に偏りがちである点で理解しておく必要があるでしょう。

2.退職金をハイリスク商品へ集中投資する

退職後時間ができ、最近流行りの仮想通貨へお試しで少額投資。3ヶ月で300%上昇し味をしめ、投資額を一気に増やした途端に大暴落。

その後価格が一向に回復せず、路頭に迷っている。

退職金を始めからハイリスクな投資商品に集中投資される方は多くなくとも、お試しで投資をしてみたら1ヶ月で資産が倍になってしまったなんてことになったら、投資額を一気に増やす方は多いでしょう。

ここで再度おさらいしておきたいのは、投資におけるリスクとリターンの関係性。投資におけるリスクとは「価格の振れ幅」のことを指しますから、短期間で大きく儲けた場合は同時に短期間で大きな損失が生まれていた可能性を含んでいます。

リスク資産への投資は一時的に投資で損失が生まれても、次にいつ来るかわからない値上がりをじっくり待てる、基本的にはなくなっても当面の生活には困らない額で投資を行うべきですね。

欲の心に負けない強い気持ちを持ち、基本的には退職金の事前準備で決めた投資額以上の投資額は運用しないのが鉄則です。

3.家族に代わりに運用してもらう

退職金を増やしてあげるよ!投資が得意という孫に投資を任せたが、読みを誤ったのか大損。

投資には絶対はないのだと言われ、家族であることもあり、何もできないで資産が減るのを見ているだけの状態。

退職金運用に限りませんが、投資は自己責任。

家族しかりまた投資のプロに運用を委託するにせよ、運用でマイナスがでたからと言って運用者が自分のお金で損失分を保証してくれることは基本的にありません。

退職金運用ともなれば運用額も高額になりがちで、投資の勉強も難しそう。誰かの力を借りたくなるのもわかりますが、投資を第三者に任せるにせよ「自分で理解し、納得した上で投資を行うこと」が大切です。

会社も社長一人で会社を回そうと思うと大変ですが、社員に仕事を依頼し代わりに働いてもらえば負担が軽減しますよね。

投資も同じで負担軽減の為に金融のプロなど第三者のサポートを受けるのは良いですが、しっかりご自身がその内容を理解し緊急事態にはコントロールできる最低限の知識は持っておく必要があるでしょう。

ブログや本も参考に使用

先述したとおり、退職金の運用はご自身でしっかり理解して取り組むことが大切です。

そこで以下、退職金運用の知識づけを助ける退職金運用関連おすすめブログや本(書籍)を一挙まとめてみました。

・早期&定年退職したオヤジの投資Blog

55歳で早期退職、60歳で定年退職をした管理人さんのブログ。退職金運用に関する内容に合わせて、退職後の生活に関しても豊富に綴られていて大変に参考になります。

>>ブログを見る

・山崎元の“やってはいけない”資産運用 もう銀行・証券会社にだまされない!

本書は退職金運用専門の書籍ではありませんが、退職金運用を考える上で避けたほうが良い運用法がわかりやすくまとめられており大変に参考になります。

>>Amazon

・三井住友銀行 学べる金融講座

三井住友銀行の金融セミナーは店舗だけでなく、オンライン(インターネット上)での参加もできるので自宅にいながら金融の知識を効率良くつけることが出来ます。

>>セミナー予約ページ

まずは、ご自身の現状把握~複数商品を比較して適切な投資商品を選択

ここまで、退職金のおすすめ運用方法から運用時の注意点までをまとめて紹介してきましたがいかがでしょうか?

万人向けの退職金向け運用商品はありませんから、ご自身の望む投資リターンや許容出来る投資リスクに合わせて適切な運用方法を選択できると良いですね。

また、投資が怖い、自分で運用するのは負担だという方は紹介したヘッジファンドや投資信託など実際の運用作業をプロにおまかせできる運用法を上手に活用し無理なく退職金運用と付き合っていくのがおすすめですよ。

高リスク?ヘッジファンドの仕組みや実情~おすすめ国内ファンドまで紹介 金咲ババロア こんにちは! 本サイト管理人の金咲ババロアです! 近年、高額資産運用法としてよく目にするようになったヘッジファンド。 元々富裕[…]