投資初心者が100万円〜500万円安全運用するならプロ任せ投資が解!

本サイト管理人の金咲ババロアです!

投資初心者が投資を始める際に、まず100万円〜500万円程の運用を考える人も多いでしょう。

日頃の節約やボーナスで溜まった100万円〜500万円を最大限効率よく運用するにはどうすべきか、今回はその運用方法と投資の際には是非活用したいお得な投資制度をまとめます。

これから、100万円〜500万円クラスの小~中型資産の資産運用をお考えの方は必見です。

この記事で分かること

- ここに注意しよう!手元の100万円〜500万円を運用するコツ

- 初心者向け!手間いらずで投資できる100万円〜500万円のおすすめ投資商品4選

- 投資するなら是非活用したいお得な投資制度2選

投資初心者が100万円〜500万円をするコツ

100万円〜500万円という金額は投資の世界では小~中型資産の分類に入りますが、個人にとってはかなりの大金ですよね。

そこでまず大切な手元の100万円〜500万円の投資を始める前に、是非理解しておきたい投資のコツや注意点をまとめます。

1.長期・分散投資を実現できる商品へ投資

まず、手元の100万円〜500万円がみなさんにとってどれくらいのインパクトのある額であるかにもよりますが、基本的には手元の100万円〜500万円は大きなリスクを取らずに安全に運用したいと考える方が多いでしょう。

そこで意識したいのが、長期・分散投資を実現できる商品へ投資すること。

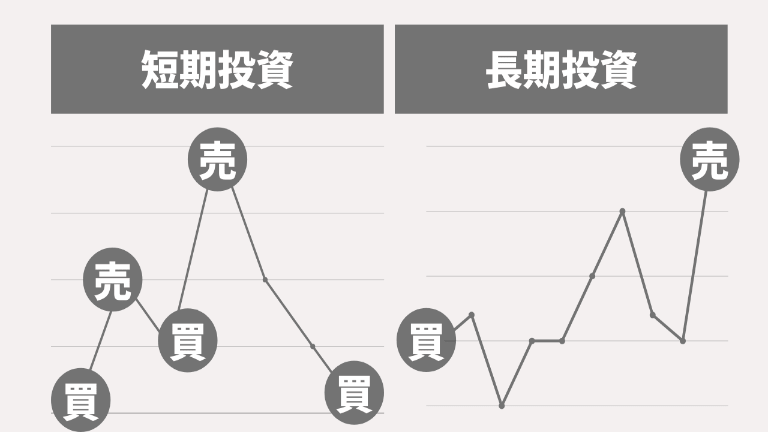

投資には短期投資・長期投資の2種類がありそれぞれ以下のような特徴を持ちます。

- 数分~一日、最大3ヶ月程でトレードを完結させる

- 毎日動く小さな値幅を積み重ねて、利益を膨らませていく

- 3ヶ月~10年単位の長期スパンでトレードを完結させる

- 毎日の小さな値動きは無視し、長期的かつ大きな値幅を取りに行く

毎日の値動きを利用して利益獲得を重ねる短期投資は一種スリリングで魅力的ですが、毎日値動きのチャートを見て売買のタイミングを図る必要があり、売り買いの手数が多くなる点で投資初心者には不向きです。

その点長期投資の場合は長期的に大きな利幅を取りに行くので、買って待つ、または買い増しながら待つだけと毎日のチャートの動きに慌てることなく腰を据えて投資できるので失敗しにくいでしょう。

さらに、「卵は一つのカゴに盛るな」という格言があるように、100万円〜500万円の資産を複数の投資先へ分散投資することで1つの投資先で損失が出ても他の投資先で出た利益でうまくカバーできますよ。

2.投資の手間がかからない商品へ投資

100万円〜500万円を複数資産に分散投資しようと思えば、いくら長期投資と言っても投資先の選定~投資作業、その後のメンテナンスまでかなりの手間がかかります。

平日に時間の余裕があり趣味を兼ねた投資であればよいですが、家のことや趣味や仕事に忙しい方は可能な限り投資に関わる手間暇を省ける投資方法を選択できると良いですね。

具体的には、ファンドやロボアドバイザーと呼ばれる投資をプロにお任せできる金融方法を味方につける方法があります。

ファンドやロボアドバイザーについては、次の章で詳しく説明するので是非読み進めてみてくださいね。

3.運用の仕組みを理解しやすい商品へ投資

先述したように投資を第三者に任せるにせよ、自分で投資するにせよ100万円〜500万円の資産を投資するにあたり一番大切なことは投資先の内容を理解して投資すること。

- 運用成績が良いからこのファンドに投資しよう

- メディアで証券アナリストがこの銘柄があがると言ったから投資しよう

こんなマインドで投資を行い、期待に反して値下がりしてしまったらどうしましょう?何をどうすればよいのかわからなくなってしまう人が大部分でしょう。

ご自身の投資先はどういう仕組みで運用されているのかしっかり理解しておくことで、下落が起きてもそのまま待てば戻るのか、損失が拡大する前に売却すべきなのか適切な判断ができるでしょう。

100万円〜500万円のおすすめ投資法

早速、ここからが本題。投資初心者が100万円〜500万円を運用するのにおすすめの投資法を以下4つまとめていきます。

- 投資に手間がかからない

- 投資の仕組みがシンプル、または理解するための情報提供にサービスの提供側が積極的

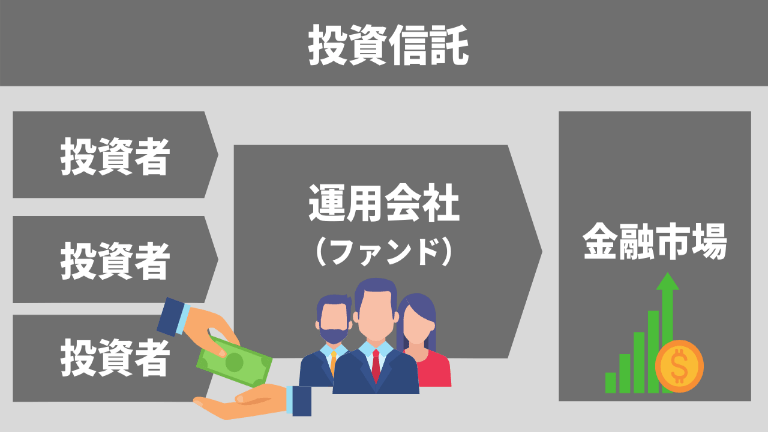

1.投資信託

| 投資の手間のかからなさ | |

|---|---|

| 仕組みの理解しやすさ | |

| リターン例 | インデックスファンドTOPIX(日本株式):8.59%%(5年) |

| 購入方法 | 販売会社のホームページ、または窓口にて口座開設後に購入~入金を行う。運用開始後は販売会社のホームページで確認できる運用レポート(月報)にて運用状況を確認する。 ※メールや郵送で送られてくる場合もあります。 |

投資信託とは、投資者から集めたお金を一つの大きな資金として投資のプロが資金運用、運用で得た利益を各投資者に還元する投資方法のこと。

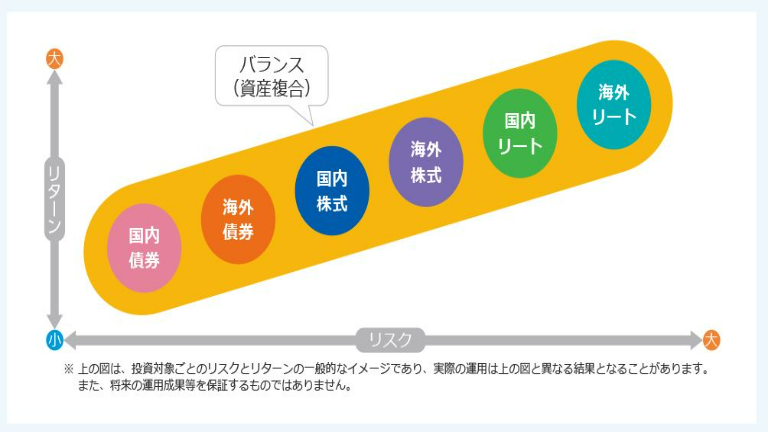

投資信託と一概に言っても、その種類は投資先国家や属性により様々。また、各投資信託ごとに期待できるリターンと予想されるリスクは異なります。

100万円〜500万円の資産運用であれば、

- リスクを取れる方:国内外に幅広く投資できる全世界型のファンドへ投資を行いながら、世界の金融市場の成長の恩恵を受ける

- リスクを取れない:バランス型ファンドで様々な金融商品へ分散投資を行いながら、投資リスクを最小限に抑えて運用を行う

ことを考えると良いでしょう。

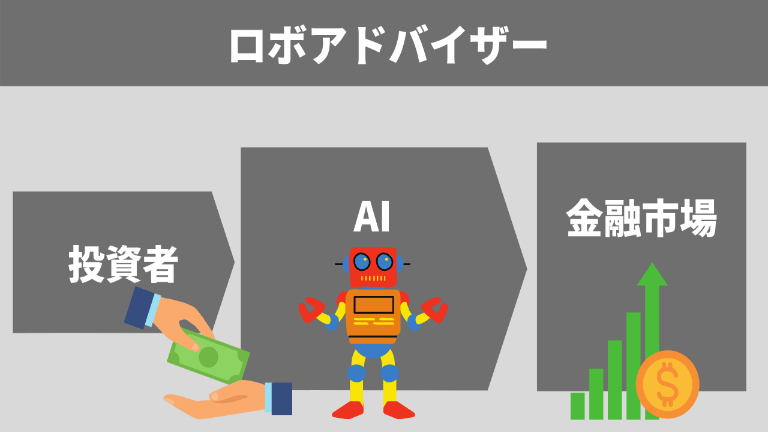

2.ロボアドバイザー

| 投資の手間のかからなさ | |

|---|---|

| 仕組みの理解しやすさ | |

| リターン例 | ウェルスナビ(円建て):年4~8%。 |

| 購入方法 | 運用会社のホームページ上にて投資に関する質問に答え、投資比率のアドバイスを確認。問題なければ入金~運用開始。運用開始後は専用アプリで運用状況を随時確認。 |

ロボアドバイザーとは、運用会社のサイト上で投資に関する簡単な質問に答えるだけで、投資者に適切な投資商品からその投資割合までをAI(人工知能)がアドバイスしてくれる金融商品です。

そんなロボアドバイザーには「アドバイス型」「投資一任型」の2種類があり、アドバイス型は投資商品と投資割合のアドバイスまで、投資一任型の場合は入金をすればその後の運用までをまとめてお任せできます。

| 種類 | 概要 | 手数料 |

|---|---|---|

| アドバイス型 | 投資商品と投資割合のアドバイスのみ | 無料 |

| 投資一任型 | 投資商品と投資割合のアドバイスから、入金を行えばその後の運用まで一括お任せ | 運用額に対し年1%程 |

投資コストを抑えたい方はアドバイス型を選びAIのアドバイスを参考に自分で投資することも出来ますが、リスク管理のためかなり細かく資産分散されますので、投資初心者の方の場合は実際の投資作業に手間と時間がかかり挫折の原因となりがち。

これから、100万円〜500万円の元手で投資を行いたいとお考えの投資初心者の方は、投資一任型のロボアドバイザーを選択し手数料を支払いその後の投資を丸々お任せしたほうが失敗のリスクは低く抑えられるでしょう。

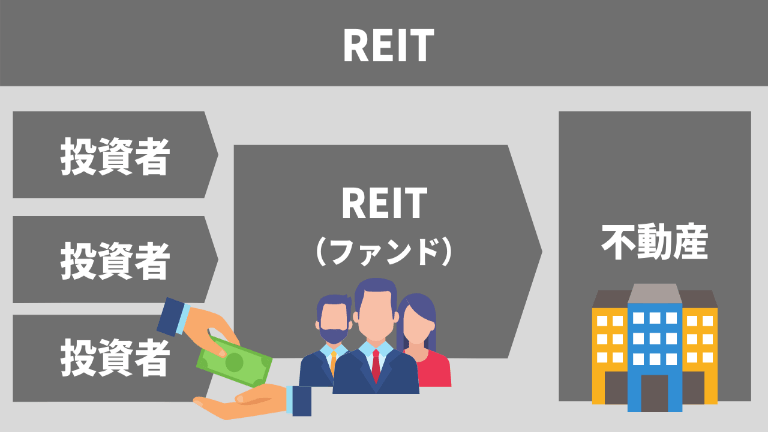

3.不動産(REIT)

| 投資の手間のかからなさ | |

|---|---|

| 仕組みの理解しやすさ | |

| リターン例 | 日本ビルファンド投資法人:3.22% |

| 購入方法 | 販売会社のホームページ、または窓口にて口座開設後に購入~入金を行う。運用開始後は販売会社のホームページで確認できる運用レポート(月報)にて運用状況を確認する。 ※メールや郵送で送られてくる場合もあります。 |

REIT(リート)とは投資者から集めた資金をまとめ、投資のプロが商業施設やオフィスなどの不動産へ投資を行い得た利益を投資者へ還元するというもの。

100万円〜500万円の元手で現物の不動産を購入しようと思うと中々厳しいのが事実ですが、REITなら数万円から数十万円の少額から複数の不動産へ分散投資できます。

国内REITの場合、運用会社が利益の90%超を配当することで法人税は免除されるこもあり、投資者への利益還元率が高いのは投資する大きなメリットです。

また、上場しているため株式のように気軽に売買でき、その流動性の高さも投資者目線では嬉しいポイントですよね。

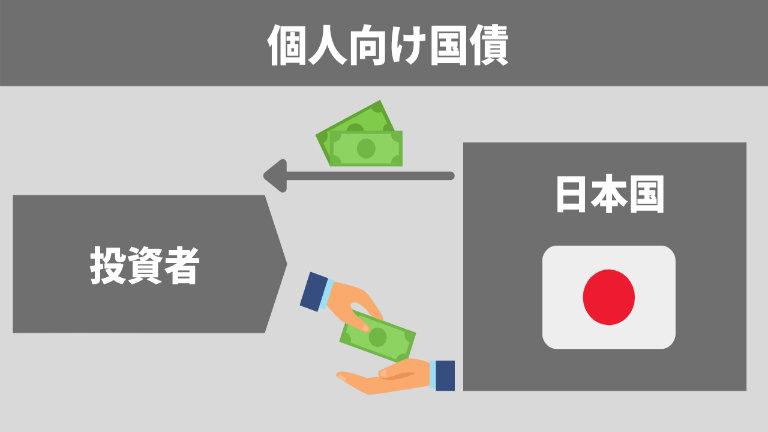

4.個人向け国債

| 投資の手間のかからなさ | |

|---|---|

| 仕組みの理解しやすさ | |

| リターン例 | 個人向け国債(固定3年):0.05% |

| 購入方法 | 銀行や証券会社などの窓口やサイト上で購入し、満期を待つ。 |

個人向け国債は、国の発行する債券(借用書の一種)を購入し、国に一時的にお金を貸すことで満期が来たら元本と利息の変換を受けることが出来ます。

発行元が国である点、かつ最低金利の0.05%が保証されていることからリスク度合いは極めて低い投資法ではありますが、利率が銀行預金と比べ大差がなく100万円〜500万円の元手を積極的に運用したい方には不向きとは言えるでしょう。

しかし、100万円〜500万円をとにかく安全に運用したい方、また100万円〜500万円の資産の一部の守りの運用先としては有効活用できそうですね。

おすすめできない運用法

ここまで、100万円〜500万円のおすすめ運用法をみてきましたが、続けて100万円〜500万円の運用におすすめできない投資法も合わせて確認しておきましょう。

銀行預金

投資は怖いから、リスクを取らずに100万円〜500万円の資産は高金利な銀行預金で運用しようとお考えの方も多いでしょう。

まず、現在比較的高金利と言われるネット銀行の金利を見ても

| 銀行名 | 利率 |

|---|---|

| SBI銀行 | 年0.130% |

| 楽天銀行 | 年0.02% |

| あおぞら銀行 | 年0.2% |

参考:

・SBI銀行 円定期預金

・楽天銀行 預金金利(定期預金他):個人口座

・あおぞら銀行 金利一覧

一番良いものでも、楽天銀行年0.02%。現在日本銀行は年2%の物価高を目指して金融政策を行っている今、0.02%で運用していては物価上昇に大きく負けてしまいます。

日本銀行は、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。

引用:日本銀行

手元の100万円〜500万円の資産が直近1年間で必要になる資産であれば、銀行預金は適切な100万円〜500万円の預け先であると言えます。

しかし、万が一1年異常使う予定のない資産であるのなら、物価高のリスクを考えても投資信託などでリスク管理をしながら積極的に投資を行いたいところです。

保険

資産運用をしながら、必要時には保証も受けられ一石二鳥。そんな言葉で、保険外交員さんに保険での資産運用を進められた人は私だけでないはず。

一種満期まで保険料を払い込み続けば元本に祝い金がついて戻ってくることで、一見ノーリスクでお得な商品に見えるかもしれません。

払込期間に対しどれくらいのリターンが予想されるのか、しっかり計算をして納得のできる利率が出ない限りは他の投資先も検討されることをおすすめします。

FX・仮想通貨

長期投資の場合、長期的にゆるやかな値幅を取りに行くため、最終的に投資結果が確定するのは1年から場合によっては数年後と長い時間を要します。

その点、FX・仮想通貨に関しては数秒、数日短期で利益確定を行うかつ場合によってはレバレッジといい、自己資本を担保に借り入れを行い元本の何倍ものトレードが出来るのは投資者目線では一見魅力的ですよね。

しかし、通貨やコインの短期的な値動きを読むのは投資初心者には困難なのが事実。

手元の100万円〜500万円でFX・仮想通貨を行いたい方は、資産の一部を長期投資の合間の趣味程度に運用するに留めておくのがおすすめですよ。

株式投資

100万円〜500万円での株式投資がおすすめできない理由は、日本では基本的に100株単位での購入となっており最低投資額が高額になりがちだから。

執筆時点の現在、トヨタ自動車の株式は1株9782円。最低購入株式は100株ですので、最低978,200円の投資が必要です。

自己資金が100万円しかなかった場合は実質手元の資産をトヨタ自動車にフル投資する形になり、知らぬ間にリスクを取りすぎる形となってしまいます。

100万円〜500万円程度の元本では分散投資が難しい点で、株式投資はベストな選択ではないとも考えられますね。

NISA、iDecoを活用しよう

さて、ここまでの内容を踏まえこれから100万円〜500万円の資産運用を始めようとお考えの方のために、是非運用行う際に活用したいお得な投資制度を2つ紹介します。

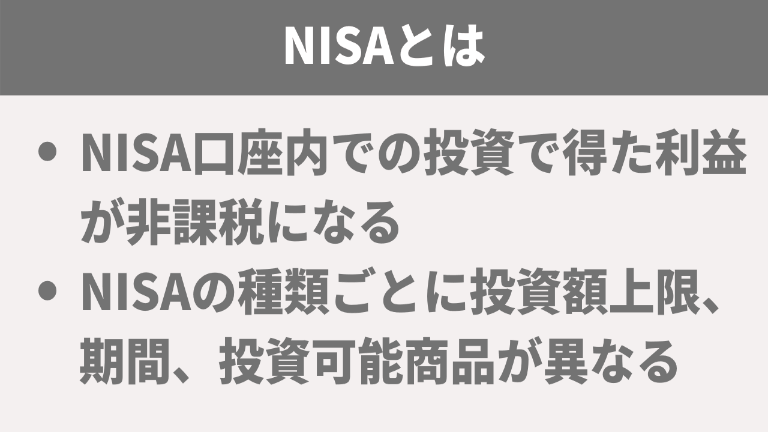

NISA(ニーサ)とは

通常投資で得た利益には、約20%の税金がかかります。100万円を投資し30万円の利益を得たら、そのうちの6万円は税金としてもっていかれてしまうんですね。

そこで活用したいのがNISA制度。一般口座とは別に解説したNISA専用口座内での取引で得た利益は非課税となり、年間120万円という投資額に上限はありますが、投資で得た利益をまるまる懐に入れられるお得な制度です。

NISA制度には、NISA(一般NISA)・つみたてNISA・ジュニアNISAの3種類があり、希望の投資額や投資用途に合わせて選択するのが良いでしょう。

| 種類 | 年間可能投資額 | 投資可能期間 | 投資可能年齢 |

|---|---|---|---|

| NISA (一般NISA) | 120万円 | 最長5年 | 20歳以上 |

| つみたてNISA | 40万円 | 最長20年 | 20歳以上 |

| ジュニアNISA | 80万円 | 最長5年 | 0歳〜19歳 |

※3種類のNISA制度の併用は不可

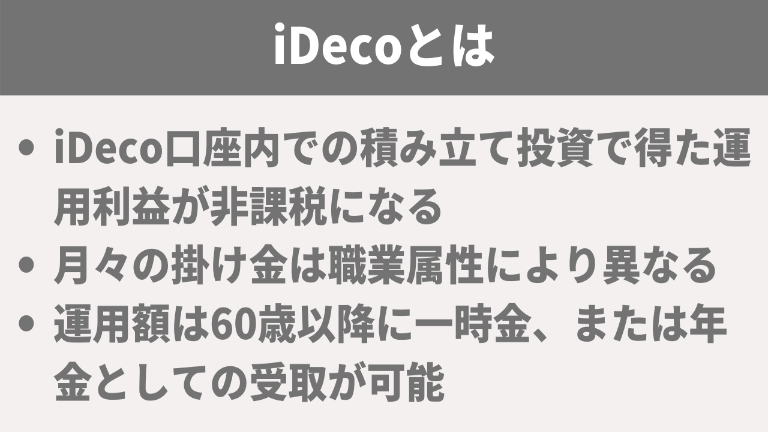

iDeco(イデコ)とは

iDecoもNISA同様iDeco専用口座内での投資で得た利益が非課税になる制度ではありますが、NISAと異なり毎月一定の金額を積立投資し60歳以降に年金または一時金で受け取る「年金タイプ」のお得な投資制度です。

積立金額は「所得控除」の対象で所得税・住民税が節税され、かつ60歳を過ぎて掛け金を受け取るときも「公的年金等控除」「退職所得控除」の対象となりとことんお得に運用ができます。

日本在住の20歳以上60歳未満の方であれば月額5,000円から、職業などに合わせて月々の掛け金に上限はありますが誰でも始めることが出来ます。

手元の100万円〜500万円程度の資金で、老後の資産形成を行いたい方は是非活用したい制度ですね。

まずは無理せず、投資に慣れることから始めよう

ここまで、100万円〜500万円のおすすめ資産運用方法についてまとめてきました。

100万円〜500万円の元手でこれから投資を始めたいという方は、プロの力も借りながら少しずつ投資の感覚を掴むことから始めてみてはいかがでしょうか?

投資に慣れてきたら、ご自身でも少額から自己運用を始め将来的には自己運用の比率を増やしていくことでコストを抑えた運用が出来ると良いですね。

何事もはじめから無理をするのは禁物。まずは無理なく、今回紹介した4商品からでも検討を始めてみると良いですよ!

2024年最新の資産運用おすすめランキングを徹底解説します。 昨今のインフレや年金不安から、多くの初心者投資家が資産運用に関心を持っています。 ただし投資信託やETF、株式投資など、商品の選択肢が多すぎて何から始めれば良いのか迷[…]